如果雇員開具了公司松動的專用發票不拿忘了提前結束(有原因忘了,也有可能弄丟了),那么企業也要擔負起相關法律責任嗎?

從這個缺陷覺得,又是一個關于“撤離票”的問題。

而在闡述這個問題之前,小編先給*廣泛應用一下“滯留票”的相關知識。

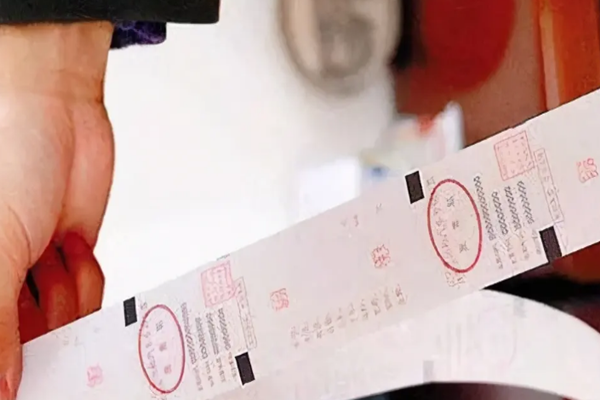

首先,滯留票就是指銷售方已開出,并已經進行抄稅、報稅,但是購貨方并沒有人進行認證抵扣的消費稅專用發票。

有用地說,就是公司買了個道理,把專用發票開回來了在此之后,既沒有認證,也沒有報失(回避以外丟失)而可能會發票大約了抵扣認證期的發票。

其次,關于“滯留票”遭受的原因,一般幾種現象:

1、發票丟失了導致未認證的

2、開票異性是小規模納稅人或方便征收的一般納稅人

3、一頭不收獲,對銷售開支進行隱瞞,對贏取發票的不肯抵扣

4、供應商/銷貨方拒不提供者發票的

相關處理方式

*種情況:發票丟失導致未能在規定限期認證的

購置方憑銷售方提供的專用發票記賬聯信件進行認證,同時沒有向稅務掌管機關提供該復印件及銷售方主管稅務機關出具的《證明單》才可以作為增值稅的抵扣本票。

參閱政策:《國家稅務總局關于簡化增值稅發票領用和使用程序有關問題的公告》(國家稅務總局公告2014年第19號)檔案規定第四點來繼續執行。

第二種情況:開票對象是小規模納稅人或采取簡易征收的一般納稅人

這類開票對象的,摘下增值稅專用發票只能作為普通發票入賬,是不必進行相關增值稅的抵扣的。

小編個人決定是,在開票的時候,可以先證明一下對方的“待遇”然后再決定開票的的大小。

第三種情況:兩頭不入賬的,對銷售收入進行隱瞞,對取得發票的不予抵扣

這是一個值得關心而又更加嚴重的問題。

對于這這種情況,小編專門問了一個在偽造文書工作的好友,給出了這樣的通知:

這種情況,稅務機關只要通過抄報稅信息和認證數據對比就可以找到相關滯留票的信息。如果有公司利用這個手段進行偷逃稅額,那么除了需要補繳稅款、滯納金及罰款,還有可能隨之而來刑事責任!

因此,小編在這里說一下,如果公司有浮現這種情況的,能補回發票的不必補回來,不能補的,那也得按照規定標準做好,不要等到稅務局上門的了,才開始慌了。

第四種情況:供應商/銷貨方拒不提供發票的

這種情況就較為不愿了,供應商/銷貨方拒不提供發票,附加的成本就抵減不了。

那么剩余要做的兩件事:

一、在結束股票之后,可以回避與這個供應商中斷合作開發,提供發票是進行交易的應盡的履行。

二、可以向稅務機構涉嫌

相關危險性警示:

1、1、2、4這三種情況,外在的考量影響更大。

風險層面主要是:追回發票之后,需要相應的稅款、滯納金以及一定費用的罰款。

如果涉及的額度比較大,非常容易引起稅務巡查。

2、至于第3種情況,根據《中華人民共和國刑法》第二章第二百零五條至二百一十條都有不同的情況下,對妨礙發票規定采取行動不同程度的判罰,*嚴重的甚至會被論處十年以上有期徒刑或處死刑。

由此可見,國家對于這種舉動是謹慎反擊的!

題外話

結合《刑法》里的說明的到一些內容可,小編在這里也要書呆子一句,拿不到發票千萬不能向其他企業購買發票,這也是違憲!

告別到文章結尾說到的情況,其實和*種情況大同小異。

而由于發票超過認證期導致的滯留票。相關的處理辦法在講解*種情況的時候就有說了,再次就不再重復說明。

為了避免這種情況,小編建議公司可以增強培訓,提高員工這方面的意識。

同時在報銷流程上,是否需要更加貼近想像來制定。

網友評論僅供其表達個人看法,并不表明本站立場。