如何通過股權轉讓方式來激勵員工?股權轉讓是非上市公司常用的授予激勵對象股權的一種方法,即直接由公司原股東或創始人作為轉讓方與激勵對象(受讓方)簽訂股權轉讓協議即可。

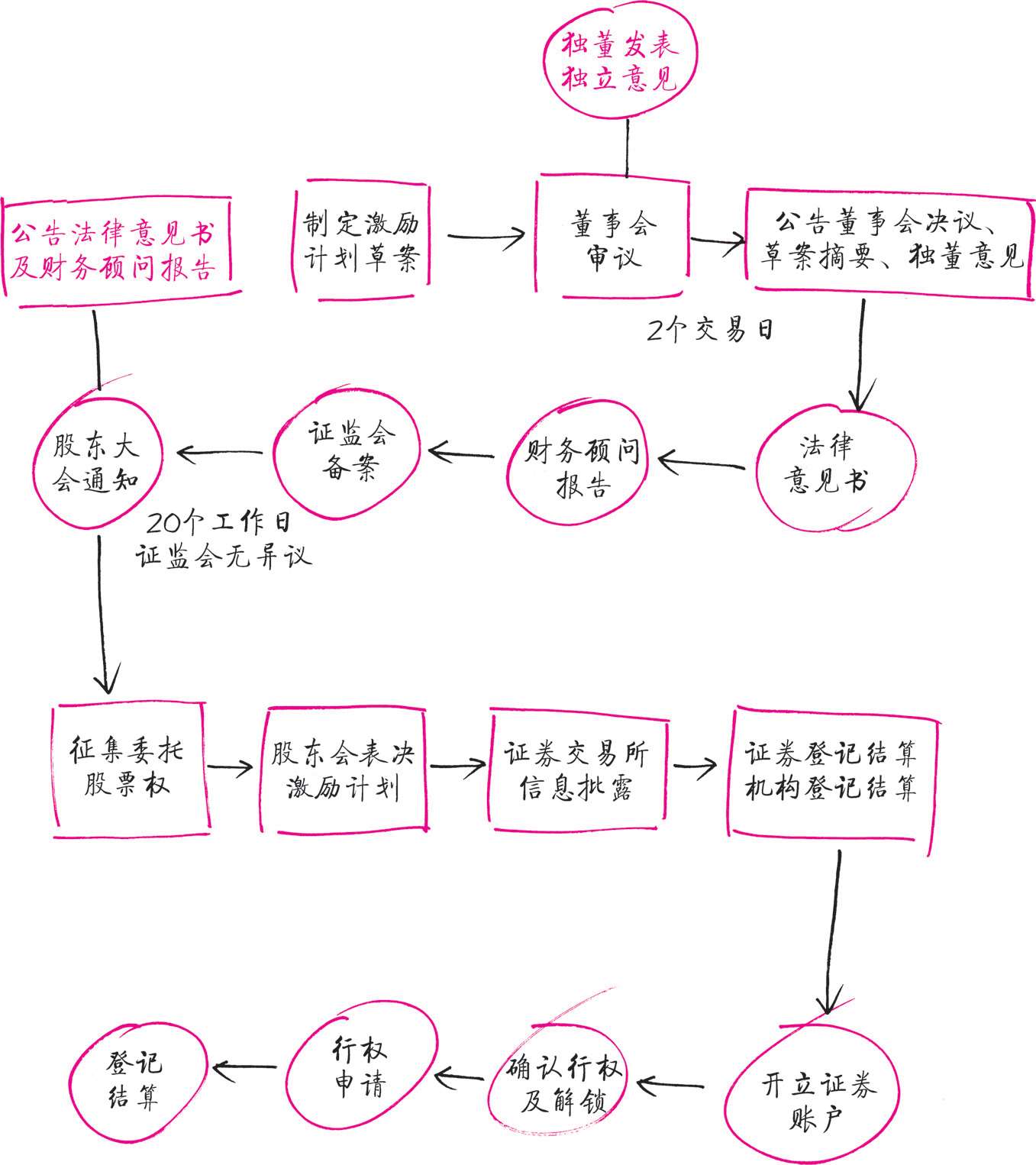

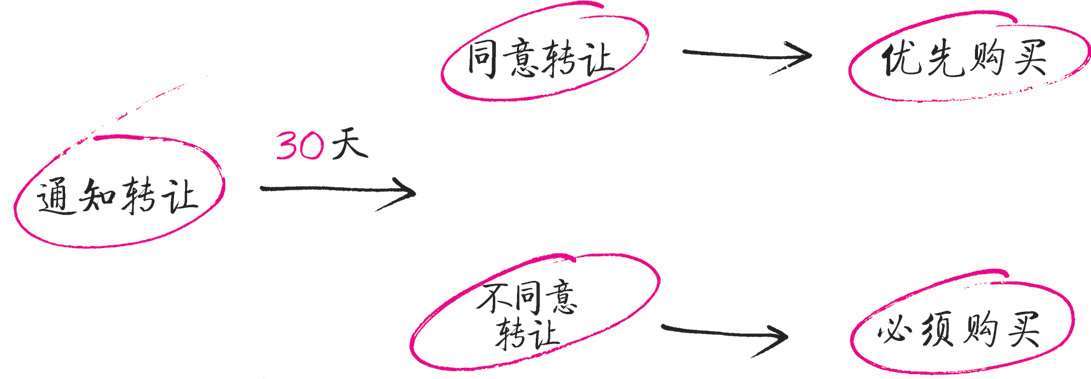

在決策程序上,與上市公司煩瑣的審批流程不同(如圖1.1所示),非上市公司在股權轉讓時僅受原股東優先購買權的影響。為確認其他股東放棄優先購買權,同時也為了滿足工商變更登記的操作要求,應當召開股東會會議,如圖1.2所示。

非上市公司實施股權激勵計劃時應當尤其關注股東優先購買權及股東優先認購權的要求。根據《公司法》第三十四條規定:“公司新增資本時,股東有權優先按照實繳的出資比例認繳出資。”《公司法》第七十一條規定:“股東向股東以外的人轉讓股權,應當經其他股東過半數同意。股東應就其股權轉讓事項書面通知其他股東征求同意,其他股東自接到書面通知之日起滿三十日未答復的,視為同意轉讓。其他股東半數以上不同意轉讓的,不同意的股東應當購買該轉讓的股權;不購買的,視為同意轉讓。經股東同意轉讓的股權,在同等條件下,其他股東有優先購買權。兩個以上股東主張行使優先購買權的,協商確定各自的購買比例;協商不成的,按照轉讓時各自的出資比例行使優先購買權。”

圖1.1 上市公司股權激勵計劃流程

圖1.2 非上市公司股權轉讓決策流程圖

關于同等條件的認定在實踐中很容易產生分歧。如在上海盛華企業投資發展有限公司訴倪鳴、上海捷輕通訊設備制造有限公司、吳韌股權轉讓侵權糾紛上訴案中,倪鳴將其在昌華公司中83%的股權轉讓給捷輕通訊設備制造有限公司和吳韌,約定轉讓給兩名受讓方的價款均為1元人民幣,但兩受讓方需承繼轉讓方的債務。另一股東盛華企業投資發展有限公司起訴要求按照1元的價格分別優先購買上述股權。法院審理認為,盛華公司對股東優先購買權行使的同等條件存在誤讀——同等條件不僅限于貨幣價款,還包括其他義務,如承繼債權、交付特定物等。因此駁回了原告的訴訟請求。為規范實踐中對“同等條件”的認定,《最高人民法院關于適用〈中華人民共和國公司法〉若干問題的規定(四)》的征求意見稿也進一步提出:“‘同等條件’應當綜合股權的轉讓價格、付款方式及期限等因素確定”。

因此,公司在股權激勵計劃實施前務必保證以股東會或直接簽訂股東會決議的形式,令其他股東均放棄優先購買權或優先認購權,否則可能存在授予股權的轉讓協議或增資協議被撤銷或被認定無效的法律風險。

股權交易的稅負問題

以股權轉讓方式授予激勵對象股權時,還需要注意股權交易的稅負問題。

如果法人股東向激勵對象轉讓股權的,應按照25%稅率繳納企業所得稅。企業轉讓股權收入,應于轉讓協議生效、且完成股權變更手續時,確認收入的實現。轉讓股權收入扣除為取得該股權所發生的成本后,為股權轉讓所得。企業在計算股權轉讓所得時,不得扣除被投資企業未分配利潤等股東留存收益中按該項股權所可能分配的金額;企業取得股權轉讓收入,不論是以貨幣形式還是非貨幣形式體現,一般情況下,均應一次性計入確認收入的年度計算繳納企業所得稅。

如果自然人股東向激勵對象轉讓、贈與股權的,根據《股權轉讓所得個人所得稅管理辦法(試行)》第四條規定,應納稅所得額=股權轉讓收入-股權原值-合理費用。稅率按財產轉讓所得繳納個人所得稅,即20%。

需要特別注意的是,非上市公司以股權轉讓的方式進行激勵時,有時會采用股權贈與的方式,或以極低的價格轉讓股權。此時可能存在轉讓價格被稅務部門認定明顯偏低并予以調整的情況。主要包括:轉讓收入低于股權對應的凈資產份額的;轉讓收入低于初始投資成本或低于取得該股權所支付的價款及相關稅費的;轉讓收入低于相同或類似條件下同一企業同一股東或其他股東股權轉讓收入的;轉讓收入低于相同或類似條件下同類行業的企業股權轉讓收入的;不具合理性的無償讓渡股權或股份;主管稅務機關認定的其他情形。

一旦被認定為轉讓價格明顯偏低,稅務部門可以進一步對轉讓價款重新核定,并以核定價格計算稅款。稅務部門的核定方式主要有兩種:一種是凈資產核定法,即股權轉讓收入按照每股凈資產或股權對應的凈資產份額核定。另一種是類比法,參照相同或類似條件下同一企業同一股東或其他股東股權轉讓收入核定;或參照相同或類似條件下同類行業企業股權轉讓收入核定。

當然,贈與股權作為股權轉讓的特殊情形,在一些特定情況下是不需要繳納個人所得稅的:如繼承或將股權轉讓給其能提供具有法律效力身份關系證明的配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹,以及對轉讓人承擔直接撫養或者贍養義務的撫養人或者贍養人。

實踐中,人們往往選擇以有限合伙企業作為股權激勵的持股公司。這一選擇大部分是出于稅負的考慮。但實踐中,對于有限合伙的自然人投資者股權轉讓所得到底是按照“財產轉讓所得”繳納20%個人所得稅,還是比照個體工商戶的“生產、經營所得”應稅項目,適用5%~35%累進稅率繳納個人所得稅,操作很不統一。

2000年出臺的《關于個人獨資企業和合伙企業投資者征收個人所得稅的規定》明確了財產轉讓收入減除成本、費用后的余額作為投資者個人的生產經營所得,那么似乎應當適用5%~35%的累進稅率。但由于該文件出臺得比較早,在2001年國家稅務總局《關于〈關于個人獨資企業和合伙企業投資者征收個人所得稅的規定〉執行口徑的通知》中,又明確規定股息、紅利不并入合伙企業收入,那么據此該部分收入似乎又應按照20%繳納個人所得稅。所以雖然實踐中普遍以有限合伙作為持股企業,但其在稅負上的優越性,仍然有待政策、法規的進一步明確或否定。

面對以上潛在的稅負成本,非上市公司的股權激勵時機選擇應充分考慮公司凈資產情況,盡可能在公司凈資產較低的時候完成激勵股權的分配以降低稅負成本。同時,在制訂股權激勵方案時,應當充分考慮稅收成本。當股權轉讓方式的稅負較高時,考慮選擇由激勵對象出資通過自有資金增資擴股方案降低稅負。

引用資料:驚!竟然還能這么選擇西安代理記賬公司

解決時間:2022-07-11 03:50

鄭重提示:線上咨詢不能代替面談,財稅顧問建議僅供參考!