問:我公司在4月份出具審計報告,企業所得稅匯算清繳發生在5月,如果出現所得稅匯算清繳實際“應納稅額”與出具審計報告當時報表中企業進行計算的應納稅額出現不同,應如何進行會計賬務處理?是否需要進行差錯更正及追溯調整?比如,不考慮遞延所得稅影響,比如4月出報表時企業計算的利潤表中的所得稅是100,但5月匯算清繳后實際應納稅額為110,那么該如何進行會計處理?

答:《企業會計準則第28號——會計政策、會計估計變更和差錯更正》第二條規定,會計政策變更和前期差錯更正的所得稅影響,適用《企業會計準則第18 號——所得稅》。

第十一條規定,前期差錯,是指由于沒有運用或錯誤運用下列兩種信息,而對前期財務報表造成省略漏或錯報。

(一)編報前期財務報表時預期能夠取得并加以考慮的可靠信息。

(二)前期財務報告批準報出時能夠取得的可靠信息。

第十二條規定,企業應當采用追溯重述法更正重要的前期差錯,但確定前期差錯累積影響數不切實可行的除外。

追溯重述法,是指在發現前期差錯時,視同該項前期差錯從未發生過,從而對財務報表相關項目進行更正的方法。

第十三條規定,確定前期差錯影響數不切實可行的,可以從可追溯重述的最早期間開始調整留存收益的期初余額,財務報表其他相關項目的期初余額也應當一并調整,也可以采用未來適用法。

根據上述規定,貴公司所述應交企業所得稅審計報告數與實際匯算清繳數不一致,如貴公司已按審計報告的審定數進行調整,該差異仍屬于發生前期差錯。如該差錯為重要差錯,仍應按追溯重述法予以調整;如該差錯不重要,可采用未來適用法。

重要性的判斷按如下規定執行:《財政部關于印發修訂〈企業會計準則第30 號——財務報表列報〉的通知》(財會〔2014〕7號)第十條規定,重要性,是指在合理預期下,財務報表某項目的省略或錯報會影響使用者據此作出經濟決策的,該項目具有重要性。

重要性應當根據企業所處的具體環境,從項目的性質和金額兩方面予以判斷,且對各項目重要性的判斷標準一經確定,不得隨意變更。判斷項目性質的重要性,應當考慮該項目在性質上是否屬于企業日常活動、是否顯著影響企業的財務狀況、經營成果和現金流量等因素;判斷項目金額大小的重要性,應當考慮該項目金額占資產總額、負債總額、所有者權益總額、營業收入總額、營業成本總額、凈利潤、綜合收益總額等直接相關項目金額的比重或所屬報表單列項目金額的比重。

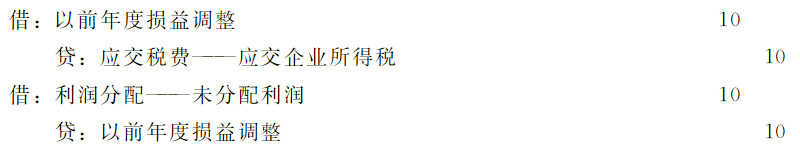

按問題假設,如該差異10為重要的差錯,會計分錄如下:

如已做利潤分配,還應調整利潤分配相關數字:

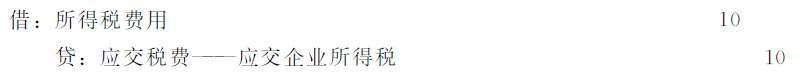

如該差異10為不重要的差錯,會計分錄如下:

引用資料:選擇公司注冊代理需謹慎,這些問題必須注意

解決時間:2021-11-13 21:12

鄭重提示:線上咨詢不能代替面談,財稅顧問建議僅供參考!