企業增值稅稅率是多少?依據增值稅一般納稅人的應稅項目不同,增值稅稅率分為17%、13%、11%、6%以及零稅率五檔。如何計算企業增值稅?在討論這個問題之前,我們先從企業增值稅的概念開始說起。增值稅是對在我國境內銷售貨物或者提供加工、修理修配勞務,以及進口貨物的單位和個人,以其增值額為課稅對象征收的一種流轉稅。

根據財政部、國家稅務總局《關于將鐵路運輸和郵政業納入營業稅改征增值稅試點的通知》(財稅【2013】106 號)的規定(以下簡稱《增值稅試點稅收政策的通知》),在境內提供應稅服務的單位和個人,同樣以其增值額為課稅對象征收增值稅。

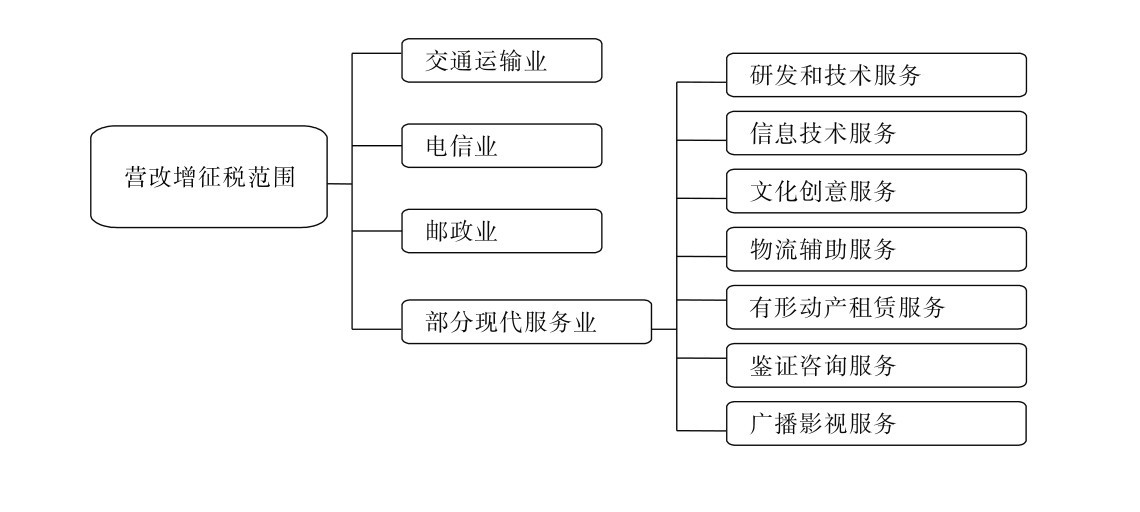

一、增值稅的征稅范圍

(一)基本規定的征稅范圍

(二)營改增征稅范圍

(三)特殊行為的征稅范圍

1.視同銷售行為

單位或個體工商戶的下列行為,視同銷售貨物,征收增值稅:

(1)將貨物交由他人代銷;

(2)銷售代銷貨物;

(3)設有兩個以上機構并實行統一核算的納稅人,將貨物從一個機構移送至另一個機構用于銷售,但相關機構設在同一縣(市)的除外;

(4)將自產或委托加工的貨物用于非應稅項目;

(5)將自產、委托加工的貨物用于集體福利或個人消費;

(6)將自產、委托加工或購買的貨物對其他單位投資;

(7)將自產、委托加工或購買的貨物分配給股東或投資者;

(8)將自產、委托加工或購買的貨物無償贈送他人。

2.混合銷售行為

一項銷售行為既涉及增值稅應稅貨物,又涉及營業稅應稅勞務,稱為混合銷售行為。

對于主營貨物的生產、批發或零售的納稅人,應全部視為銷售貨物征收增值稅,而不征收營業稅;對于非主營貨物的生產、批發或零售的其他納稅人,應視為營業稅應稅勞務,而不征收增值稅。

3.兼營行為

(1)兼營不同稅率的貨物或應稅勞務。納稅人兼營不同稅率的貨物或應稅勞務,應當分別核算不同稅率的貨物或應稅勞務的銷售額,分別計稅。未分別核算銷售額的,從高適用稅率。

(2)兼營非應稅項目。納稅人兼營非應稅項目的,應分別核算貨物或應稅勞務的銷售額和非應稅勞務的營業額。未分別核算的,由主管稅務機關核定其銷售額,全部征收增值稅。

(四)特殊項目的征稅范圍

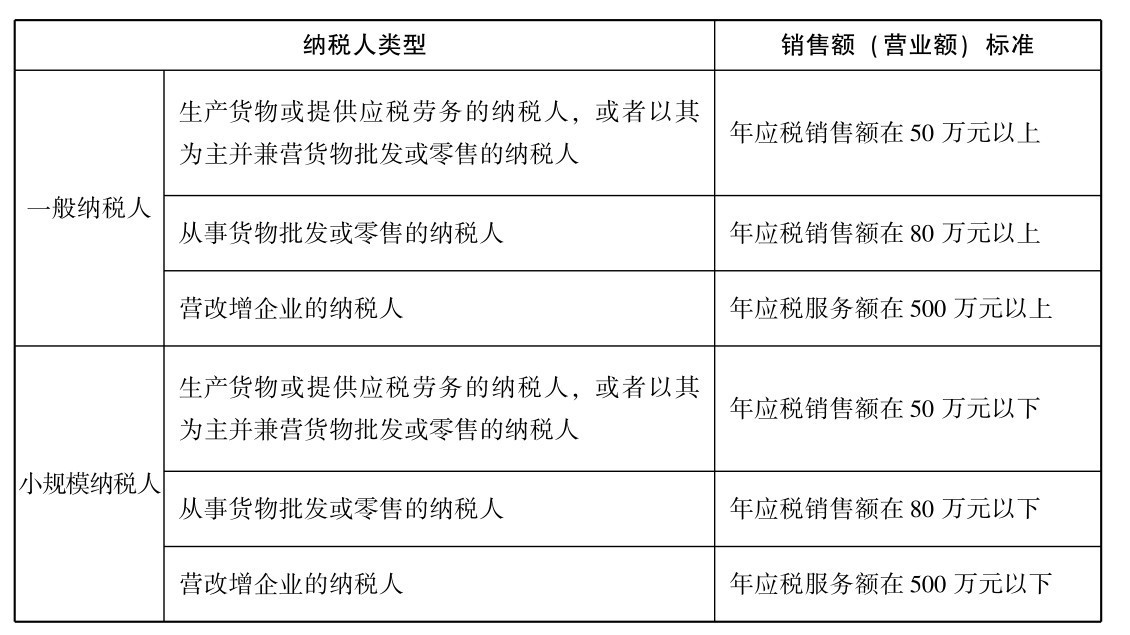

二、增值稅的納稅人

在中華人民共和國境內銷售貨物或提供加工、修理修配勞務以及進口貨物的單位和個人,都是增值稅的納稅人。根據《增值稅試點稅收政策的通知》的規定,在境內提供應稅服務的單位和個人也是增值稅的納稅人。《增值稅暫行條例》和《增值稅試點稅收政策的通知》將納稅人按其經營規模大小和會計核算健全與否劃分為一般納稅人和小規模納稅人。

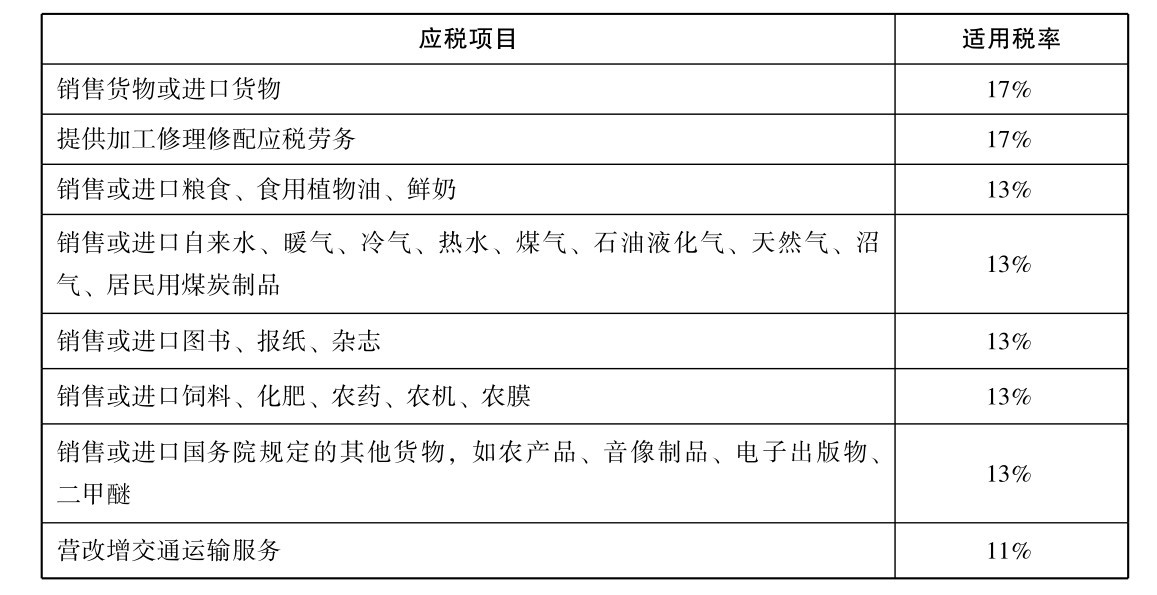

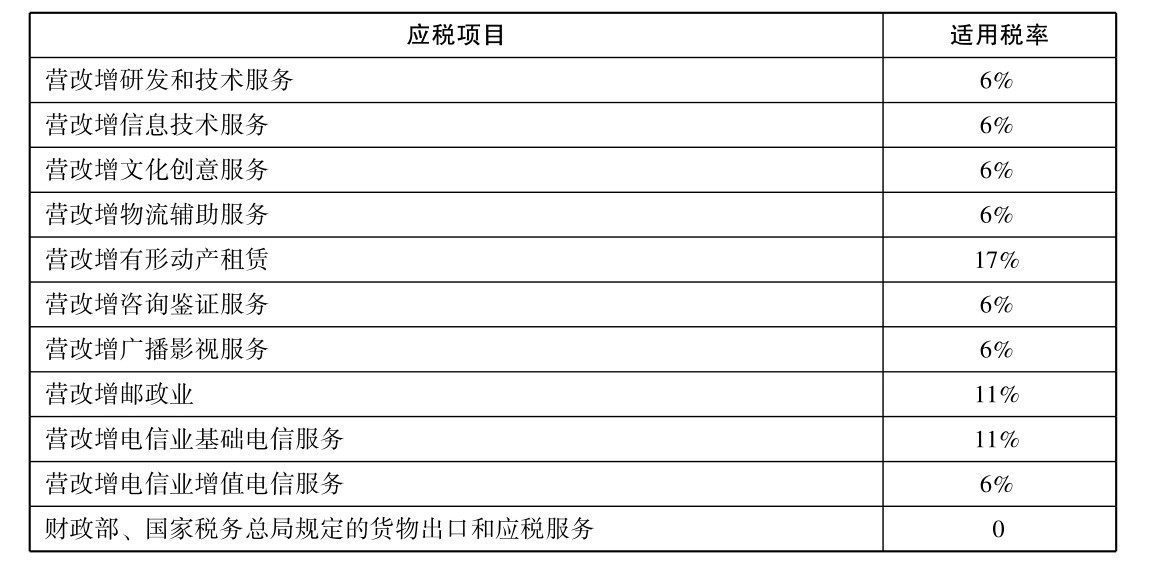

三、增值稅的稅率與征收率

(一)一般納稅人適用的稅率

依據增值稅一般納稅人的應稅項目不同,增值稅稅率分為17%、13%、11%、6%以及零稅率五檔。

1.一般納稅人適用的稅率表

2.一般納稅人的稅款計算

當期應納稅額=當期銷項稅額-當期可抵扣進項稅額-上期留抵稅額

=當期銷項稅額-當期認證進項稅額-當期進項稅額轉出-上期留抵稅額

(二)小規模納稅人的征收率

1.小規模納稅人適用的征收率

小規模納稅人適用的征收率統一為3%。

2.小規模納稅人的稅款計算

當期應納稅額=當期收入×征收率=含稅收入÷(1 征收率)× 征收率

小貼士

◆納稅人兼營不同稅率的貨物或應稅勞務,應當分別核算不同稅率貨物或應稅勞務的銷售額,未分別核算銷售額的,從高適用稅率。

◆典當業銷售死當物品,寄售商店代銷的寄售物品,按4%的征收率計算征收增值稅。

◆增值稅一般納稅人處置2008年增值稅改革前的固定資產,處置價低于賬面價值的,按4%的征收率減半計算征收增值稅;高于賬面價值的,按4%的征收率計算征收增值稅。

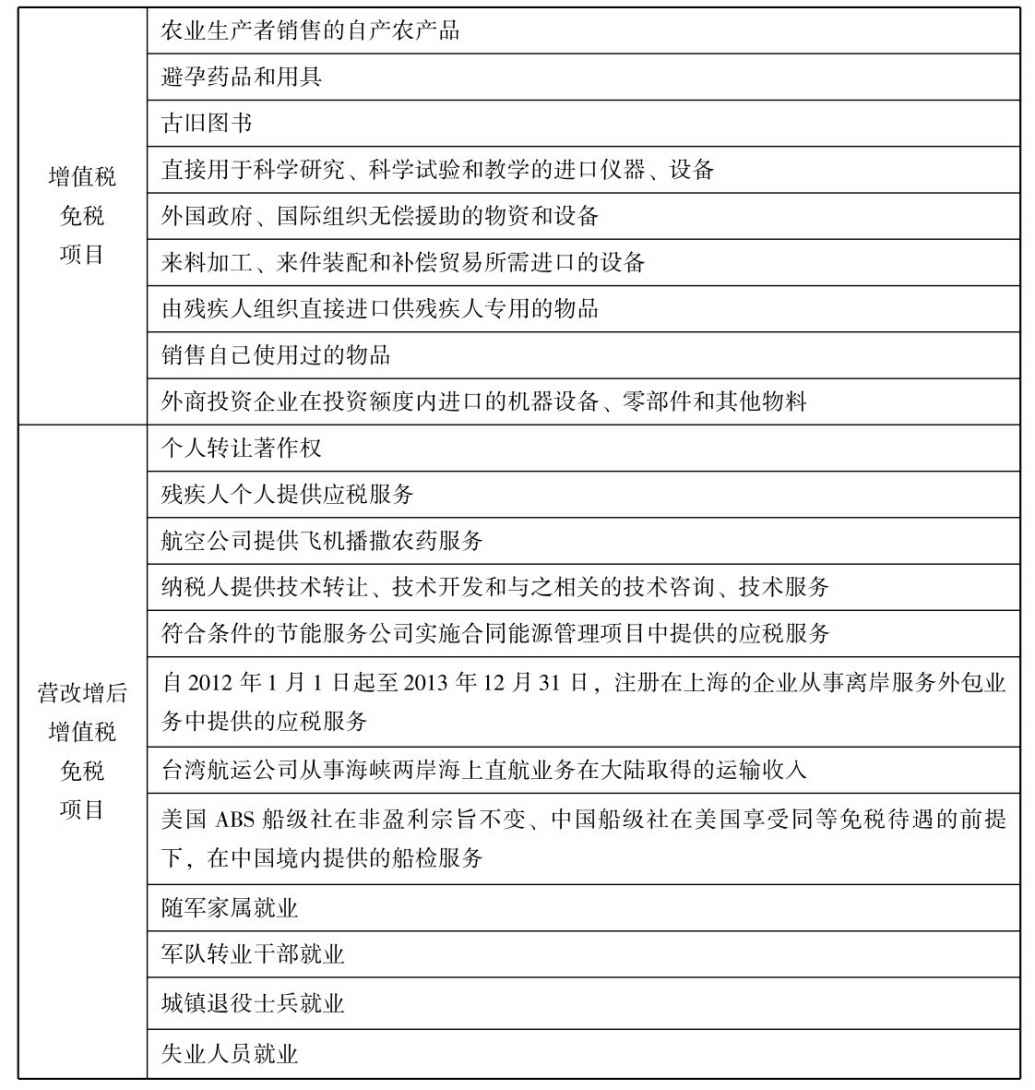

四、增值稅的減免

引用資料:專家告訴你上海公司注冊的最佳位置是哪

解決時間:2021-09-19 20:56

鄭重提示:線上咨詢不能代替面談,財稅顧問建議僅供參考!